Jak vydělat na krizi?

DŮLEŽITÉ JE MÍT ZPRACOVANÝ FINANČNÍ PLÁN A VĚDĚT, PROČ PENÍZE ODKLÁDÁM. A TOHO SE DRŽET!Každý klient má minimálně jeden cíl, a to stát se RENTIÉREM. Pokud takový cíl nemá a nemá žádné jiné důležité životní cíle, tak bych s ním peníze neměl investovat. Nejhorší zadání od klienta je toto:

Klient: „Mám volné peníze a mohl bych je někam uložit na 3 až 5 let.“

Poradce: „Proč 3 až 5 let? Budete za ně za tuto dobu něco kupovat nebo si něco pořizovat?“

Klient: „Ne, ale kdybych je náhodou potřeboval…“

Co znamená stát se RENTIÉREM? Je to okamžik, kdy už nemusím pracovat, pokud nechci, a současně mám dostatek peněz na to, abych zajistil každý měsíc své životní náklady. Zkrátka situace, kdy pasivní příjem z majetku, který klient vybudoval (ať už finančního, nebo nefinančního) je natolik velký, že pokrývá veškeré jeho pravidelné výdaje, aniž by klient musel pracovat. V tomto okamžiku se stává finančně SVOBODNÝ, NEZÁVISLÝ. Samozřejmě pokud chce, může dál pracovat. Ale NEMUSÍ!!!

Klient: „Mám volné peníze a mohl bych je někam uložit na 3 až 5 let.“

Poradce: „Proč 3 až 5 let? Budete za ně za tuto dobu něco kupovat nebo si něco pořizovat?“

Klient: „Ne, ale kdybych je náhodou potřeboval…“

Co znamená stát se RENTIÉREM? Je to okamžik, kdy už nemusím pracovat, pokud nechci, a současně mám dostatek peněz na to, abych zajistil každý měsíc své životní náklady. Zkrátka situace, kdy pasivní příjem z majetku, který klient vybudoval (ať už finančního, nebo nefinančního) je natolik velký, že pokrývá veškeré jeho pravidelné výdaje, aniž by klient musel pracovat. V tomto okamžiku se stává finančně SVOBODNÝ, NEZÁVISLÝ. Samozřejmě pokud chce, může dál pracovat. Ale NEMUSÍ!!!

Co je to mít zpracovaný finanční audit (plán)

Poradce musí poznat klienta komplexně, musí od něj zjistit jeho důležité životní cíle, priority zdroje financování těchto cílů a aktuální majetek na splnění těchto cílů. Cíli je umět odpovědět na tyto tři základní otázky:

| CO? – co chce klient řešit (jaké má cíle – peníze pro děti, renta, bydlení, koupě auta, rezerva) KDY? – kdy je chce řešit (za jaký časový horizont bude daný cíl chtít splnit) KOLIK? – kolik na ten cíl v tom časovém horizontu bude potřebovat peněz |

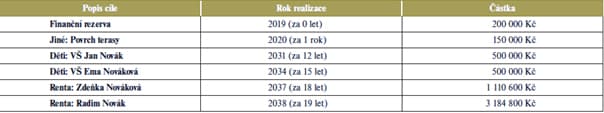

Je to jednoduchá tabulka, kterou nám dnes velmi jednoduše vygeneruje CML (tabulka č. 1).

Tabulka č. 1

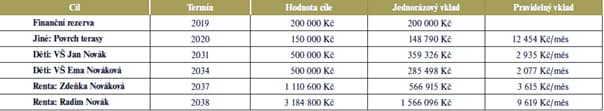

Jakmile víte, CO, KDY a JAK, tak na základě tolerance klienta k riziku (vyplnění investičního dotazníku) zjistíte, jakou strategií (konzervativní, vyváženou nebo dynamickou) si může klient své cíle splnit. A teď již do role přichází nějaký software, který spočítá, kolik peněz by si musel klient dnes odložit jednorázově nebo odkládat pravidelně (tabulka č. 2), aby si svůj cíl s co největší pravděpodobností a jistotou splnil. Ve společnosti Freedom máme velkou výhodu CML, které tohle všechno spočítá za poradce na základě historického chování trhu, a dokonce na základě metodiky určí, kolik peněz má mít klient v jednotlivých třídách aktiv na splnění svého cíle. To znamená, kolik financí má být v hotovosti, v dluhopisových nástrojích a v akciových nástrojích.

Tabulka č. 2

Je potřeba držet se svého finančního plánu a dodržovat strategickou alokaci. Ukažme si to na konkrétním příkladě:

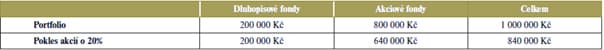

Klient chce jít za 15 let do penze, chce se stát rentiérem (nebo si přilepšit ke své státní penzi, např.: 10 000 Kč/měs.). Díky vyplněnému investičnímu dotazníku jsme zjistili, že má vyvážený profil a náš CML spočítá, že na to potřebuje 3 000 000 Kč. Aby si klient splnil svůj cíl s co největší pravděpodobností, tak by měl mít aktuálně rozloženy prostředky takto: 80 % akciové fondy 20 % dluhopisové fondy. Dejme tomu, že mi dá 1 000 000 Kč k dispozici na tento cíl. Samozřejmě, že to nejsou jediné finanční prostředky klienta a mimo to má klient další peníze na likvidní rezervu a jiné další cíle, ale řekne mi, že na tento cíl RENTY, chce použít 1 000 000 Kč.

V následující tabulce vidíme rozložení investice:

Co se stane, když za rok akciové fondy propadly o 20 % a dluhopisy zůstaly na stejné úrovni?

Dodržet strategickou alokaci

Vidíte, že i když akciové trhy spadly o 20 %, tak celkové portfolio pokleslo jen o 16 %. Protože klient nemá jen akciové fondy. Co bych tedy v tomto okamžiku měl udělat? Určitě bych neměl odprodávat akciové fondy. Ideálně bych měl portfolio srovnat opět 80 % ku 20 %. Prodám část dluhopisové složky a nakoupím akciové fondy, aby výsledek portfolia byl opět 80% ku 20%, nebo pokud má klient volné prostředky, tak portfolio srovnám z těchto prostředků. Samozřejmě musím vzít v úvahu transakční náklady, daňový test a velikost portfolia. Dělám tedy to, že v době krize, kdy jsou akciové fondy v poklesu, je nakupuji (tím nakupuji levně).

V opačném případě, když akcie hodně vyrostou a najednou jsou v portfoliu převáženy, měl bych portfolio ideálně opět srovnat. To znamená, že prodávám akcie, když jsou nahoře (ideálně se ziskem) a nakupuji dluhopisovou složku.

Připomíná vám to něco? „Levně koupit, draze prodat a pozdržet platby.“☺

V opačném případě, když akcie hodně vyrostou a najednou jsou v portfoliu převáženy, měl bych portfolio ideálně opět srovnat. To znamená, že prodávám akcie, když jsou nahoře (ideálně se ziskem) a nakupuji dluhopisovou složku.

Připomíná vám to něco? „Levně koupit, draze prodat a pozdržet platby.“☺

Panika během poklesu

Problém je, že většina lidí v době poklesu na akciových trzích začne panikařit a své investice odprodávat a dávat peníze do konzervativních nástrojů, což z dlouhodobého pohledu není správně. Vidí jen pokles. Že je to ovšem u akcií normální chování a že jsou akcie jediná třída aktiv, která dokáže bojovat dlouhodobě s inflací, již nevidí. Měli by tedy dělat opačnou věc, než většinou dělají.

Úkol nás poradců je v této situaci pomoci klientům se zorientovat. Vysvětlit jim vzniklou situaci a ideálně jim pomoci dodržet jejich finanční plán a STRATEGICKOU ALOKACI. Pomoci zkrotit jejich emoce a vysvětlit, že tohle je normální situace na trzích a že peníze nepotřebujeme vybrat teď, ale až za 14 let, tudíž strategie, kterou jsme na začátku zvolili, je správná.

Úkol nás poradců je v této situaci pomoci klientům se zorientovat. Vysvětlit jim vzniklou situaci a ideálně jim pomoci dodržet jejich finanční plán a STRATEGICKOU ALOKACI. Pomoci zkrotit jejich emoce a vysvětlit, že tohle je normální situace na trzích a že peníze nepotřebujeme vybrat teď, ale až za 14 let, tudíž strategie, kterou jsme na začátku zvolili, je správná.