Výsledky účastnických fondů penzijních společností v roce 2022

5. 1. 2023 | Zdeněk Bartoš DIS. | BC. Václav Šimek

Účastnický nebo transformovaný fond má v České republice téměř polovina občanů. Dle dostupných údajů Asociace penzijních společností je ve III. pilíři důchodového systému 4 402 008 účastníků. Z toho je 36 % v režimu účastnických fondů DPS, které nahradilo od roku 2013 penzijní připojištění. Celkově mají lidé v penzijním spoření 574,17 mld. Kč a z toho je cca 109,9 mld. Kč v účastnických fondech. V rámci třetího pilíře se jedná přibližně o 19 % veškerého majetku na penzi.

Účastnické fondy (ÚF) mají dvě základní linie. Zaprvé to jsou povinné konzervativní fondy (PKF), které musí podle zákona (407/2011 Sb.) být v nabídce každé penzijní společnosti, a druhou skupinu tvoří fondy, které nejsou v zákoně o DPS upraveny speciálním paragrafem. K 31. prosinci 2022 bylo registrováno 35 účastnických fondů. Za poslední rok tak přibyl jeden, a to Conseq Target Bond 2035, který zhodnocuje prostředky prostřednictvím nástrojů peněžního trhu a dluhopisů. Řadí se tak mezi konzervativní fondy. Reálně je ale dostupných 34 účastnických fondů, protože KB Penzijní společnost od 5.2.2022 nenabízí pro nově uzavřené smlouvy možnost vstoupit do KB vyváženého účastnického fondu. Penzijních společností působí na českém trhu celkem 9.

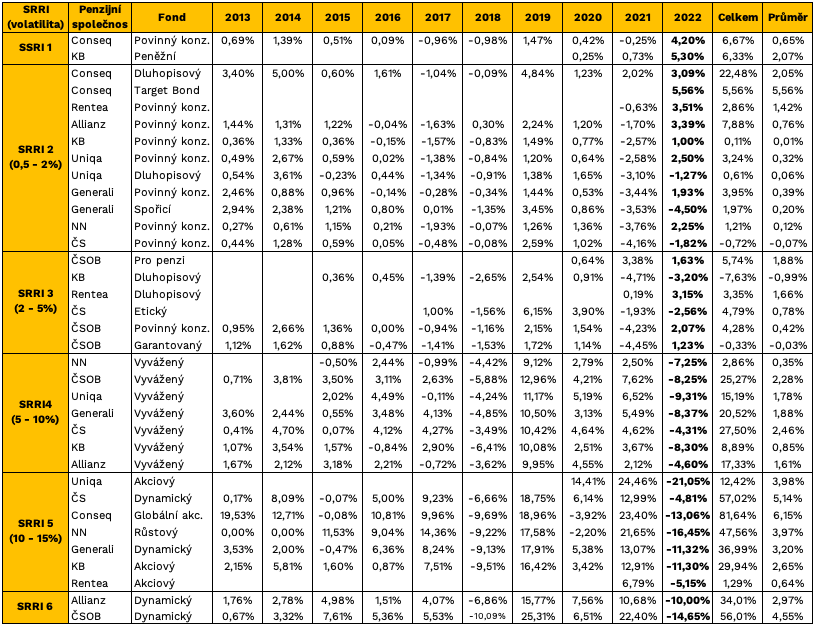

Pokud bychom chtěli jednotlivé účastnické fondy rozlišit podle rizikovosti, lze využít standardizovaný ukazatel SRRI, který povinně vykazuje každý fond a musí ho i pravidelně přepočítávat. Ukazatel SRRI může nabývat sedmi hodnot, přičemž 1 je ‚nejbezpečnější‘, respektive nejméně volatilní, a 7 ‚nejrizikovější‘, tedy nejvíce volatilní. Mezi účastnickými fondy najdeme pouze dva, které mají skutečně velmi nízkou volatilitu stupně 1. Na opačném konci spektra jsou také jen dva fondy, které se vyznačují naopak velmi vysokou volatilitou stupně 6.

Jak ukazuje čerstvá analýza Freedom Financial Services, naprostá většina fondů (přesně 21) skončila za rok 2022 se záporným výsledkem. Jedná se prakticky o všechny dynamické fondy spadající do „rizikovějších” kategorií SRRI 4,5 a 6, v jejichž portfoliích dominuje akciová složka. Záporný výsledek u těchto fondů je dán celosvětovým propadem finančních trhů, energetickou krizí, vysokou inflací, ekonomickým útlumem a válkou na Ukrajině. Tyto faktory se musely nutně promítnout u těchto vysoce volatilních dynamických fondů. Z naší analýzy vyplývá, že většina těchto fondů vykázala za loňský rok dvojciferné záporné zhodnocení.

Největší záporné zhodnocení zaznamenaly fondy Uniqa Akciový s propadem -21,05 % a NN Růstový se ztrátou -16,45 %. Nejlepších výsledků v této kategorii dosáhl fond ČS Dynamický se ztrátou „pouze“ -4,81 %. Tento fond má podíl na akciové složce jen 73,1 %, zato poměrně vysoký podíl prostředků (15,8 %) uložených v peněžním trhu, což se v kontextu událostí minulého roku zřejmě vyplatilo.

Naopak většina klientů, kteří investovali do konzervativnějších fondů, skončila s kladným zhodnocením. Nejlepšího výsledku – a to celkově ze všech fondů – v loňském roce dosáhl již zmiňovaný nový účastnický fond Conseq Target Bond 2035. Vykázal zhodnocení 5,56 %. Podobného výsledku dosáhl ještě fond KB Peněžní se zhodnocením 5,30 % s tím, že u fondů s kratší historií je potřeba jejich aktuální výkonnost nepřeceňovat ani nepodceňovat. Jejich kvalitu prověří až čas a teprve jejich delší historie v různých ekonomických fázích potvrdí schopnost dosahovat očekávaných výkonností a naplnit tak stanovené strategie a cíle.

Penzijní spoření je dlouhodobý produkt s horizontem dvaceti, třiceti let. Důležitější než výsledek za jeden rok, je dlouhodobé průměrné zhodnocení, které daný účastnický fond přináší. V tomto kontextu nemají masivní propady dynamických fondů v uplynulém roce takový význam, protože dlouhodobě přinášejí klientům výnos průměrně kolem pěti procent ročně. Nejlepšího dlouhodobého průměrného zhodnocení dosahuje účastnický fond Conseq Globální akciový a to 6,15 %. Pohled na dlouhodobou výkonnost konzervativních účastnických fondů (kategorie SRRI 1,2,3) příliš povzbudivý není. U dynamických účastnických fondů se dá navíc předpokládat, že loňský výrazný propad cen akcií využili portfolio manažeři jako příležitost k nákupům akcií ve slevě, což v období růstu, které dříve nebo později přijde, přinese klientům opětovný profit. Obecně nadále platí, že klienti s delším investičním horizontem do penze by měli volit spíše dynamické fondy, zatímco klienti s kratším horizontem pak ty vyvážené nebo konzervativní varianty fondů. O konkrétní vhodné strategii zajištění na penzi by se měl každý klient poradit se svým poradcem.

Tabulka: Analýza účastnických fondů

Poznámka 1: Analýza vychází z údajů a dat zveřejněných jednotlivými penzijními společnostmi dostupných k datu zpracování, kritériem pro zatřídění byla hodnota ukazatele SRRI k 31. 12. 2021.

Poznámka 2: Stupeň SRRI a tomu odpovídající volatilita (rizikovost) je určena pomocí směrodatné odchylky a ukazuje minulé kolísání výnosů od průměrné ziskovosti fondu.